W artykule Systemowe podstawy oceny wynagrodzeń i podatków w ekonomii pisałem o mechanizmie sterowania wynagrodzeniami z pomocą podatków. Dzisiaj kolejny wpis z tego obszaru, czyli państwo i podatki to system a krzywa Laffera to mit… ?1?

Wstęp

Marek Belka uznał teorię Laffera za ?kuriozalny epizod z pogranicza myśli ekonomicznej i polityki?. Z kolei Leszek Balcerowicz na pytanie o opinię ekonomistów na temat krzywej Laffera odpowiedział, że ?na swoich krańcach krzywa Laffera jest w sposób ewidentny prawdziwa: zarówno zerowa, jak i stuprocentowa stopa podatkowa powoduje, że przychodów z podatków nie ma. Problem leży w empirycznym określeniu, w jakim punkcie tej krzywej się znajdujemy?. Janusz Jankowiak utrzymuje, że krzywa Laffera jest ?wielokrotnie modyfikowaną konstrukcją teoretyczną?, a ekonomiści ?z utęsknieniem wypatrują teraz możliwości weryfikacji hipotezy badawczej, że wpływy podatkowe wcale nie maleją, a wręcz odwrotnie, potrafią nawet rosnąć wraz z redukcją stopy procentowej opodatkowania.? Krzysztof Dzierżawski twierdził zaś, że ?Krzywa Laffera nie jest żadną konstrukcją teoretyczną, lecz wywiedzioną z empirii, banalną konstatacją, iż przy stawkach podatku 0% i 100% nie będzie żadnych wpływów do Skarbu, oraz że między tymi granicznymi wielkościami jakieś podatki jednak się zbiera. Musi przeto istnieć w przedziale 0% ? 100% ekstremum (może ich być kilka), dla którego wpływy są większe niż w jego sąsiedztwie. W takim razie oczywiście musi istnieć taki zakres stóp podatkowych, w którym mamy do czynienia z odwrotną zależnością między wysokością stopy podatkowej, a wielkością wpływów z podatku. Krzywa Laffera nie jest opisana ścisłym językiem matematyki, zależy bowiem od wielu niemierzalnych zmiennych: obyczaju, tradycji, mentalności ludzi, od poziomu rozwoju kraju, od sprawności aparatu fiskalnego itd.? (źr. Robert Gwiazdowski KRZYWA LAFFERA, www.zpp.net.pl?2?)

?Nie ma dowodów, że niższe stawki podatkowe dla najbogatszych (albo niższe podatki spadkowe lub majątkowe) prowadzą do wyższego wzrostu gospodarczego? ? twierdzą autorzy raportu, odnosząc się do znanego argumentu na rzecz niskich podatków. ?3??*?

Krugman wręcz oskarżył Laffera, że żaden z faktów, które ten podał na poparcie swojej tezy, nie jest prawdziwy (Najbogatsi w USA mogą płacić nawet 73 ? proc. podatek | Obserwator Finansowy: ekonomia, debata, Polska, świat)

Kluczowe pojęcia

Na początek kluczowe pojęcia:

teoria: ?całościowa koncepcja zawierająca opis i wyjaśnienie określonych zjawisk i zagadnień; też: czyjakolwiek koncepcja na określony temat?

koncepcja: ?pomysł, projekt?

spekulacja: ?myślenie nieopierające się na doświadczeniu lub oderwane od życia?

Teoria może być prawdziwa lub nie, w nauce teoria prawdziwa to teoria poparta faktami, która nie została obalona??? (tu nie używamy pojęcia fałszu – rozumianego potocznie jako kłamstwo – znanego z logiki: 1 to prawda a 0 to fałsz, zdanie w rachunku zdań jest lub nie jest prawdziwe).

Sama więc koncepcja, jako taka, nie jest jeszcze uznawana za prawdziwą teorię w rozumieniu nauki, a aby była hipotezą, powinna powstać jako odpowiedź na określone faktyczne obserwacje.??? Operowanie pomysłami, nawet bardzo intuicyjnymi, nie popartymi żadnymi faktami, to zwykłe spekulacje. Tak więc “kolejność” pracy to: zebranie faktów (relatywnie krótka obserwacja), opracowanie teorii (model) wyjaśniającej te fakty i pozwalającej także przewidywać kolejne. Pierwszym testem teorii jest wykazanie, że tłumaczy wszystkie dotychczasowe obserwacje, drugim to, czy poprawnie przewiduje przyszłe stany modelowanego zjawiska (teoria jest predykcyjna): doświadczenia lub kolejne obserwacje, potwierdzają poprawność teorii.

Poprawna teoria wyjaśnia i bezbłędnie przewiduje fakty, a nie tylko opisuje ich historyczną statystykę!

Obalenie teorii wymaga wskazania faktów (obserwacja lub doświadczenie) nie dających się wyjaśnić z użyciem danej teorii. Nazywamy to falsyfikacją teorii. Teoria naukowa to praktycznie zawsze pewien model. To, tak zwane naukowe podejście, jest bardzo pragmatyczne, wielu ludzi go nie lubi z uwagi na to, że żadne spekulacje nie spełniają tych zasad, nauka to przede wszystkim obiektywizm.

Gospodarka jako system

Gospodarka to bardzo złożony system, a ekonomia podejmuje próby opisania gospodarki prawami:

gospodarka ?całość mechanizmów i warunków działania podmiotów gospodarczych związana z wytwarzaniem i podziałem dóbr i usług?

ekonomia ?nauka o prawach rządzących produkcją, wymianą i podziałem dóbr w społeczeństwie; też: nauka o racjonalnym gospodarowaniu?

Popatrzmy na gospodarkę jak na “system gospodarczy” czyli na “zespół oddziaływających na siebie bytów”. By mówić o jakimkolwiek prognozowaniu czy wręcz o teorii opisującej “gospodarkę”, musiałby istnieć jej model oraz możliwość jego praktycznego użycia (i testowania). Czy tu jest to możliwe? Poparzmy na tabele opisująca złożoność systemów:

Gospodarka to praktycznie niepoliczalna liczba oddziaływających na siebie bytów, zachowanie każdego z nich raczej rzadko opisuje “proste równanie liniowe”, dlatego gospodarka jako system jest zaliczana do kategorii “niemożliwych do zamodelowania”. Obecne, tak zwane “prawa ekonomii”, to raczej spekulacje lub koncepcje ale nie naukowe teorie. Wykazał to na przykładach Daniel Kahneman (nagroda Nobla z ekonomii) w swojej książce “Pułapki myślenia. O myśleniu szybkim i wolnym”. To dlatego w wielu środowiskach odbiera się ekonomii miano nauki, jest ona bliższa naukom społecznym. Tu drobna uwaga, a mianowicie pojęcie nauka jest używane w dwóch znaczeniach: wąskie opisałem powyżej, szersze i popularne to słownikowe:

nauka ?ogół wiedzy ludzkiej ułożonej w system zagadnień; też: dyscyplina badawcza odnosząca się do pewnej dziedziny rzeczywistości?

System ekonomiczny, gospodarkę, w pewnych obszarach można modelować z określonym przybliżeniem, sprowadzając ją do określonej ilości makroelementów. W teorii systemów nazywa się to redukcją złożoności. Polega to np. na wydzieleniu, hermetyzowaniu i analizie określonych fragmentów całości, tak zwanych podsystemów. Podsystemy te można, uproszczając ich opis (idealizacja) do komponentów, analizować jako “czarne skrzynki”, opisując ich kluczowe własności, zamiast detalicznej wewnętrznej struktury. (polecam także: “jak światopogląd przysłania twarde dane” (Forsal…).

Krzywa Laffera

Po tym wprowadzeniu weźmy na tapetę popularną, przy każdej dyskusji o podatkach, krzywą Laffera (nie przypadkiem nazywanej: koncepcja teoretyczna):

Krzywa Laffera ? koncepcja teoretyczna, która za pomocą krzywej ilustruje zależność między stawką opodatkowania dochodów a dochodami budżetowymi państwa z tytułu podatków; opracowana w połowie lat 70. XX wieku (1974) przez amerykańskiego ekonomistę Arthura Laffera; jest często używana jako argument za zmniejszeniem podatków[2]. Kształt krzywej jest nieokreślony i wzbudza kontrowersje.

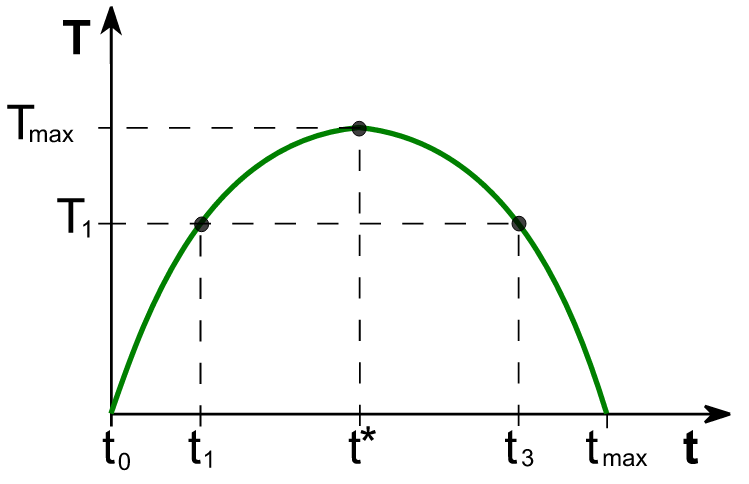

T ? dochód dla budżetu państwa; t ? stawka opodatkowania;

t* ? stawka opodatkowania maksymalizująca wpływy do budżetu; stopy t1 i t3 dają takie same wpływy budżetowe

Laffer w swojej koncepcji oparł się na następujących założeniach:

- Przy stawce opodatkowania równej t=0% podatnicy nie płacą żadnych podatków, zatem budżet państwa nie odnotowuje żadnych przychodów z podatków.

- Wzrost stawki opodatkowania wyzwala dwa przeciwstawne efekty:

- zwiększenie udziału budżetu państwa w dochodach podmiotów gospodarczych

- zmniejszenie deklarowanego do opodatkowania dochodu podmiotów gospodarczych.

Ten drugi efekt podniesienia stawki opodatkowania Laffer wyjaśnia poprzez:

- zmniejszenie motywacji do podejmowania pracy i działalności gospodarczej ? ograniczenie korzyści, jaką podmioty gospodarcze odnoszą ze swojej pracy i działalności gospodarczej skłania je do ograniczenia swojej aktywności w tej dziedzinie,

- zwiększenie skłonności podmiotów gospodarczych do ukrywania swoich dochodów i wchodzenia w szarą strefę ? przy wyższej stawce opodatkowania podmioty gospodarcze odnoszą większe korzyści z niepłacenia podatków,

- zwiększenie skłonności, zwłaszcza dużych przedsiębiorstw, do delokalizacji działalności gospodarczej, przeniesienia całości lub znacznej części czynników produkcji za granicę, na przykład do tzw. rajów podatkowych.

Przy poziomie opodatkowania dochodów t=100% ustają wszelkie bodźce do pracy i prowadzenia działalności gospodarczej podlegającej opodatkowaniu. Nie mając motywacji do pracy i prowadzenia działalności gospodarczej, podmioty zaprzestają działalności i żadne dochody nie są wytwarzane (albo wytwarzane są w szarej strefie). W ten sposób przestaje istnieć przedmiot opodatkowania i przychody z tego tytułu mają wartość zerową.

(Źródło: )?4?

Pierwsza podstawowa uwaga: “zmniejszenie deklarowanego do opodatkowania dochodu podmiotów gospodarczych” to nic innego jak łamanie prawa. I dalej:

- przyjęcie założenia o jednej stawce podatku jest nierealistyczne, bo nigdzie na świecie nie ma i nie było systemu podatkowego o 100% stawce podatkowej (a nawet bliskiej tej wartości), czyli nie istnieją fakty, dające podstawę do budowy takiej teorii, to spekulacje,

- nie istnieje państwo o zerowym i 100% opodatkowaniu, nie podano żadnego wzoru ani mechanizmu, który by ją tłumaczył i uwiarygodnił.

Tak więc krzywa Laffera to czysta spekulacja. Owszem, jest intuicyjna ale za używaniu intuicji w nauce już “niejednego psa powieszono” 🙂 (dawno temu zrobił to David Hume, niedawno Kahneman i nie tylko). I chyba tylko jej intuicyjność tworzy taką popularność tej krzywej. Używanie więc w dyskusjach o gospodarce i podatkach jako argumentu, krzywej Laffera jest poważnym, demagogicznym nadużyciem.

Podatki

Realnie (fakty) możemy mówić o tak zwanym podatku pogłównym (stała kwota podatku bez względu na dochody), podatku liniowym (podatek stanowi stały odsetek dochodu) i nieliniowym (progresywnym, odsetek podatku rośnie progowo ze wzrostem dochodu, ale UWAGA! wyższy podatke jest płacony wyłącznie od pozostałej kwoty ponad progiem).

Podatek pogłówny to raczej relikt przeszłości :). Podatek liniowy uzasadnia się uznaniem, że osiągany dochód zależy od jakości funkcjonowania państwa i jego obywateli więc wysokość daniny jest proporcjonalna do osiąganego dochodu. Podatek progresywny ma funkcję regulacyjną: zniechęca do spekulacji i zarabiania powyżej potrzeb. Uzasadnienie ma tutaj dwa podłoża: od dołu wydajność od góry kara za chciwość. Zdolności człowieka do możliwej ilości wykonanej przez niego pracy i wytwarzania wartości są ograniczone (tak samo jak minimalny czas w biegu na 100 m), a skoro wynagrodzenie jest ekwiwalentem wartości dóbr wytworzonych, to także ma ono graniczną górną wartość. Od pewnego poziomu rosnący “zarobek” przestaje być dobrem wypracowanym, a zaczyna być zawłaszczaniem, przychodem ze spekulacji (przychody z zawyżanych cen, przychody bez świadczenia pracy, bierne przychody) z reguły jest to korzystanie z monopolu lub quasi monopolu. Aspekt ograniczający od góry to potrzeby: człowiek ma skończone możliwości “skonsumowania” dochodu, więc zamiast gromadzić (np. zawłaszczać w celach spekulacyjnych) to z czego nie jest w stanie skorzystać (nie podnosi to jego dobrostanu, pisałem o tym w artykule o podstawach systemowych wynagrodzeń i podatków) powinien oddać to potrzebującym (pamiętajmy, że Państwo to pewien rodzaj solidarności i współodpowiedzialności) albo po prostu powstrzymać się od zabierania dóbr innym.

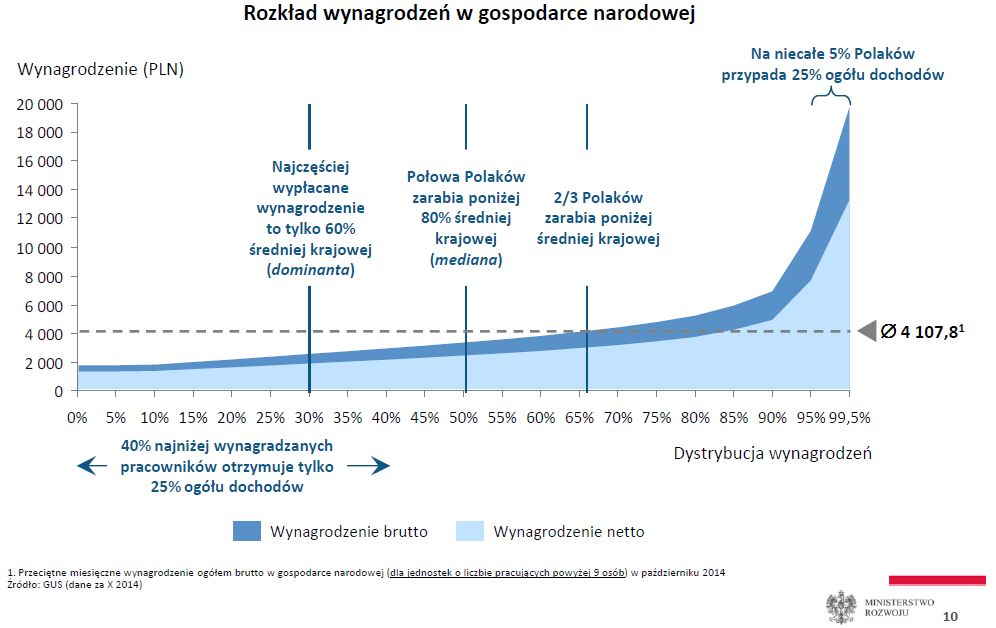

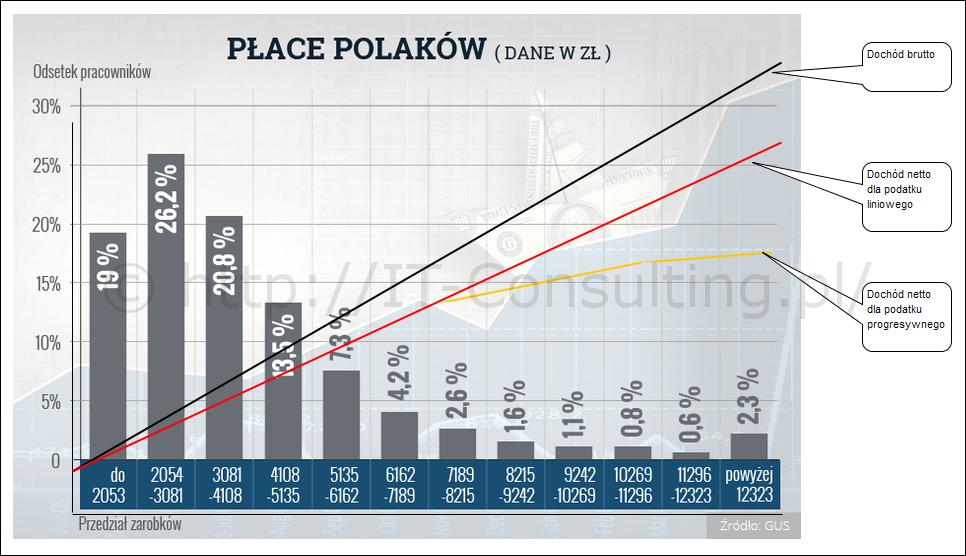

Tak więc funkcję dochodową Państwa pełni podatek w swej standardowej stawce, kolejne stawki (progi podatkowe) służą zniechęcaniu do zawłaszczania. Nie jest także prawdą, że rosnący podatek (progresywny) w jakimkolwiek momencie spowoduje spadek dochodu kwoty netto (na rękę) podatnika, popatrzmy na dochody w Polsce (2014 r.) i poglądowy wykres dochodów netto i brutto:

W konsekwencji nie istnieje mechanizm, który miał by spowodować spadek dochodów Państwa z powodu wzrostu podatków w kolejnych progach. Ogromną naiwnością jest także przyjęcie tezy, że bogaci będą płacili podatki od bardzo wysokich wynagrodzeń, z prostego powodu: wysoki podatek w kolejnych progach nie ma na celu wzrostu wpływów, ma na celu stworzenie warunków, w których nie opłaci się ich mieć. Jeżeli pracodawcy i menedżerowie budują swoje dochody (zyski) na ograniczaniu kosztów, a jednym z nich są koszty pracy, to znaczy, że nie będzie miało ekonomicznego sensu obniżanie (zaniżanie) wynagrodzeń “zwykłych pracowników”, skoro Ci będą zarabiali więcej (albo nie będą zarabiali mniej) to wpływy budżetu w zasadzie zależą wyłącznie od kondycji gospodarki a nie od “zawyżanego” podatku dochodowego (bo raczej od liczby podatników). Czy obniżenie podatku spowoduje wzrost wpływów do budżetu, z powodu chęci bycia uczciwym? Taka teza do czysta spekulacja, nie ma ona podstaw logicznych ani pokrycia w faktach. Jest gorzej: obniżenie podatku powoduje obserwowalny wzrost zysków i tendencji do gromadzenia majątku (nie przejemy więcej niż możemy) wiec nie tyko nie wzrosną dochody budżetu ale i gospodarka straci (efekt podobny do wywożenia kapitału za granicę). Co ciekawe, na świecie nie obserwuje się tendencji do wzrostu stawki podstawowej podatku a jedynie stawek dla wyższych progów.

Uznając podstawowe “prawo rynku”, prawo popytu i podaży, pracujemy by uzyskać co najmniej tyle by zaspokoić swoje potrzeby i nie więcej niż jesteśmy w stanie sprzedać na rynku. Jeżeli narzędzia są “dzierżawione” jest to proporcjonalny koszt wszystkich Pracujących, jeżeli posiadacz narzędzi jest monopolistą, koszt dzierżawy staje się kosztem spekulacyjnym.

Nic nie przemawia za istnieniem niewidzialnej ręki rynku ? to chyba jedna z najlepiej strzeżonych tajemnic ekonomii. Po ponad 100 latach badań, które miałyby udowodnić jej działanie, w latach 70. ubiegłego wieku teoretycy ekonomii ostatecznie stwierdzili, że nie ma powodów uważać, iż rynki są pod wpływem niewidzialnej ręki, która prowadzi je do stanu optymalnej równowagi, czy też równowagi w ogóle. Przekaz ten jakoś nigdy nie przebił się jednak do świadomości ich kolegów praktyków, którzy z wielkim zaangażowaniem udzielają rad niemal na każdy temat. Większość z nich nigdy nawet nie słyszała o wnioskach teoretyków albo też całkowicie je ignorowała. ?5?

Popatrzmy na Krzywą Laffera inaczej:

- co do zasady praca jest wykonywana za określone wynagrodzenie, praca za zerowe wynagrodzenie to spekulacja, coś co nigdy nie zajdzie (nawet niewolnika trzeba karmić wiec nie pracuje za darmo), więc zerowe wynagrodzenie, jako element teorii, jest absurdem (przypominam, że nauka wyjaśnia fakty nawet utopijne ale nie niemożliwe, snucie nierealnych spekulacji nie ma nic wspólnego z nauką),

- zerowy podatek jest możliwy, ale podatek 100% oznaczałby zerowe wynagrodzenie, więc patrz punkt powyżej,

- krzywa Laffera bazuje na podatku liniowym, jest więc jako teoria praktycznie nie weryfikowalna w praktyce, dlatego że żaden kraj nigdy nie wprowadził tak wysokiego liniowego podatku, by można było testować (weryfikować) prawą stronę tej krzywej, teoria ta nie jest więc naukowa,

Co więc możemy powiedzieć o podatkach? Na pewno nie ma sensu o nich mówić pomijając fakt, że wysokość wynagrodzeń jest różna (w żadnym kraju wynagrodzenie nie jest takie samo bez względu na rodzaj pracy). Po drugie, istnienie jedynie relatywnie małego liniowego podatku powoduje, że opłacalne jest maksymalizowanie zysku (wynagrodzenia netto) w celach spekulacyjnych co odbywa się głównie forsowaniem minimalizacji wynagrodzeń głównej grupy zatrudnionych. W artykule o wynagrodzeniach pisałem:

Mając powyższy opis mechanizmu wyjaśniającego celowość definiowania skrajnych poziomów wynagradzania, można wyciągnąć pewne wnioski:

1. ma sens wypłata (pomijam formę) określonego minimalnego świadczenia socjalnego,

2. szkodliwe społecznie jest dopuszczanie wynagrodzenia za pracę poniżej minimum socjalnego, bo prowadzi do degradacji społeczeństwa,

2. istnieje powód uzasadniający bardzo wysokie podatki dla najwięcej zarabiających (kara za chciwość).?6?

Popatrzmy teraz na wpływy państwa a podnoszenie podatków. Najpierw obecna struktura wynagrodzeń:

Minimum socjalne neto to 1916 zł / m-c (za rok 2017), zaś kwota rzędu 25 tys./m-c to górny próg czyli poziom gdy “człowiek osiąga pełnię szczęścia” (wg. Kahnemana zarobki powyżej tej kwoty nie przekładają nie już na poprawę jakości życia, poczucia dobrostanu, stanowią wyłącznie zawłaszczanie, czyli są niejako wycofane z systemu ekonomicznego i służą spekulacyjnemu ograniczaniu dostępu do zasobów). Popatrzmy na propozycję pewnej partii (zastrzegam, że cytat nie ma nic wspólnego polityką i sympatiami autora):

Jakie są konkretne progi podatkowe w propozycji Razem? 0% dla osób, które uzyskują dochody poniżej minimum socjalnego. Stawka 22% obejmie większość polskich pracowników, 33% zapłacą wysoko wykwalifikowani, dobrze zarabiający specjaliści. 44% i 55% to stawki dla bardzo wysokich dochodów, odpowiednio od kwot powyżej 120 i 250 tysięcy rocznie. Tyle zapłacą bankierzy albo zamożni właściciele firm. Listę kończy stawka 75% ? podatek ?dla prezesów? ? odprowadzony od nadwyżki ponad 0,5 mln złotych.?4?

Czy to rewolucja? Nie, podobne stawki podatkowe obowiązywały w USA po II Wojnie światowej aż do przełomy lat 70/80 tych XX w.

Niestety, kryzys w latach trzydziestych oraz wizja międzynarodowych konfliktów znów zmusiły rządy do podniesienia stawek. Po tym jak się okazało, że wielkie wojny trzeba numerować, i gospodarki znów zostały zrujnowane, podatki zostały podniesione do horrendalnych wartości. W USA stawka dla najbogatszych obywateli sięgnęła 94%, a w Niemczech 90%. Natomiast w Wielkiej Brytanii aż do 98% i na tej wysokości utrzymała się aż do roku 1953.?7?

I co ciekawe, takie podniesienie stawek – wbrew krzywej Laffera – spowodowało wzrost wpływów do budżetu a nie spadek!

Na zakończenie polecam podobny, ciekawy i dobrze udokumentowany artykuł:

Pomimo tego, że rozwój myśli ekonomicznej dostarczył intelektualnych środków dla uwolnienia się od przesądów, które tak nachalnie propagują liberałowie, to jednak podręczniki ekonomiczne stale udzielają swej gościnności liberalnym mitom, a ekonomia pozostaje cały czas pod wpływem tej ideologii.?8?

- ?*?Ten cytat dodano kilka dni po publikacji artykułu, z uwagi na postępujący kryzys, publikacji na ten temat stale przybywa. Nie są niestety przychylne ani wolnemu rynkowi ani niskim podatkom. Ta publikacja w OKO.Press powstała na bazie raportu noblisty.

- ???wybrane sformułowania w tym tekście odsyłają do artykułów zawierających szersze omówienie tematu

- ???Patrz także K.Popper “Logika odkrycia naukowego”

Odsyłacze:

- 1.Nielsen R. The Mythical Laffer Curve. Whistling In The Wind Economics, Politics, Religion and Esperanto Home Economics Politics Religion. . Accessed May 9, 2019.

- 2.Gwiazdowski R. Dobre i złe podatki. Wykład prof. Gwiazdowskiego. ZPP.net.pl. https://zpp.net.pl/events/event/dobre-i-zle-podatki-wyklad-prof-gwiazdowskiego/. Published April 9, 2014. Accessed May 9, 2019.

- 3.Markiewka T. The Stiglitz Report Reforming the International Monetary and Financial Systems in the Wake of the Global Crisis. OKO.Press. https://oko.press/raport-stiglitza-unia-europejska-zginie-bez-reform-bezrobocie-i-nierownosci-sa-grozniejsze-niz-dlug/. Published May 13, 2019. Accessed May 13, 2019.

- 4.Razem: podniesiemy podatki dla najbogatszych, średnio zarabiający zapłacą mniej – Partia Razem – Inna polityka jest możliwa! Partia Razem – Inna polityka jest możliwa! . Published October 7, 2015. Accessed July 30, 2018.

- 5.Schlefer J. Niewidzialna ręka rynku nie istnieje. HBR. https://www.hbrp.pl/b/niewidzialna-reka-rynku-nie-istnieje/7I511HY1. Accessed May 9, 2019.

- 6.Żeliński J. Systemowe podstawy oceny wynagrodzeń i podatków w ekonomii. IT-Consulting.pl. https://it-consulting.pl//2016/02/16/systemowe-podstawy-oceny-wynagrodzen-i-podatkow-w-ekonomii/. Published February 16, 2016. Accessed May 9, 2019.

- 7.Kwestarz P. Rekordowe podatki w historii. Najbogatsi płacili nawet 98% swoich dochodów. StrefaInwestorow.pl. https://strefainwestorow.pl/artykuly/rekordowe-podatki-w-historii-najbogatsi-placili-nawet-98-swoich-dochodow. Published July 25, 2015. Accessed July 30, 2018.

- 8.Mity liberalnej ekonomii ? Krzywa Laffera i efekt wypierania. Dziennik gajowego Maruchy. https://marucha.wordpress.com/2017/10/05/mity-liberalnej-ekonomii-krzywa-laffera-i-efekt-wypierania/. Published October 5, 2017. Accessed May 8, 2019.

[ rok 2020]

Zacznijmy od początku. Nie od śmierci Georga Floyda, ale znacznie wcześniej. Na początku poprzedniego stulecia i w dalszych latach ukuło się stwierdzenie American Dream, u którego podstaw leżała ciężka praca dzięki której każdy mógł zrobić karierę od pucybuta do milionera. Tak było.

Najmocniej było to dostrzegalne zaraz po II wojnie światowej. Wówczas wracającym z frontów żołnierzom, którzy przelewali krew za kraj postanowiono znacznie ułatwić życie w USA. To właśnie wtedy najbiedniejszym obniżono podatki, a ciężar utrzymania państwa przerzucono na najbogatszych, którzy na ogół na frontach w Europie i na Pacyfiku nie walczyli. Miało to być swego rodzaju podziękowanie dla tych, którzy wrócili z wojny i próba ułatwienia im życia.

Z czasem jednak zaczęło to ulegać zmianie i koszt utrzymania państwa oraz prowadzenia wojen, do których USA bardzo chętnie przystępowały zaczęły być coraz mocniej przenoszone na zwykłych obywateli, z kolei najbogatsi płacili procentowo coraz mniejsze podatki.

https://obserwatorgospodarczy.pl/2020/06/03/protesty-w-usa-w-ogole-nie-dziwia-one-byly-nieuniknione/